Por Bruno Cioffi

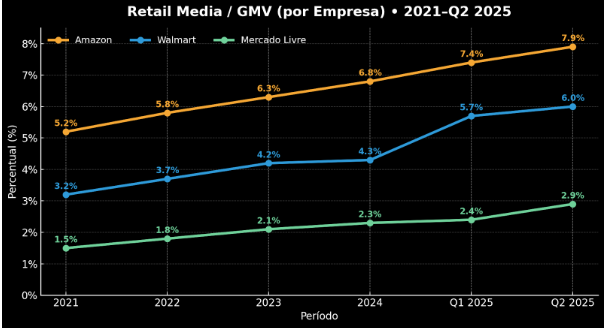

O Mercado Livre é uma potência incontestável na América Latina. No segundo trimestre de 2025, a companhia consolidou sua liderança ao movimentar US$ 15,3 bilhões em vendas ( R$ 85,7 bilhões). Deste montante, aproximadamente US$ 443 milhões ( R$ 2,48 bilhões) foram convertidos em receita de publicidade, o que representa uma taxa de monetização de 2,9%.

Esse número, embora expressivo, ganha um novo significado quando comparado aos gigantes globais do setor. A questão central é: como a capacidade do Mercado Livre de rentabilizar sua audiência se posiciona frente à Amazon e ao Walmart, que vêm quebrando recordes em Retail Media?

A métrica decisiva: por que o GMV é a lente correta

Para uma análise justa, é fundamental usar a métrica certa. Aqui, o foco é na receita de Retail Media como percentual do GMV, ou seja, a proporção do volume total de vendas que se transforma em receita publicitária.

Essa escolha elimina as distorções provocadas por modelos de negócio diferentes: a AWS da Amazon, a vasta rede de lojas físicas do Walmart e o braço financeiro do Mercado Pago. Assim, isolamos o que realmente interessa: quanto do volume transacionado no marketplace a empresa consegue capturar como receita de publicidade.

Usar o GMV como base é olhar para a verdadeira força do Retail Media, a capacidade de transformar dados de compra em inteligência de mídia. É o que diferencia o modelo de players como Google e Meta: aqui, o dado não é uma inferência, é uma transação real.

Três gigantes, três estágios de maturidade

Amazon, a referencia global

A Amazon é, sem dúvida, a referência mundial em Retail Media. Com mais de 13 anos de experiência, sua operação atingiu 7,9% de share de Retail Media sobre o GMV, um marco inédito no setor. A diferença não está apenas no tempo de mercado, mas na capilaridade: a Amazon construiu um ecossistema global de mídia, combinando soluções on-site e off-site. Hoje, suas campanhas vão muito além do marketplace, alcançando consumidores em CTV, streaming e open web, sempre sustentadas pelo uso de dados de first party.

Walmart, a gigante omnichannel

O Walmart vem crescendo rapidamente em publicidade, alcançando 6% de share sobre o GMV. Sua principal vantagem está no uso dos dados de compra em loja física para comprovar o impacto da publicidade digital nas vendas offline, um modelo que conecta o mundo físico e o digital com precisão. No entanto, sua operação de Retail Media ainda é muito mais concentrada nos Estados Unidos, sem o mesmo alcance global da Amazon.

Mercado Livre, o ecossistema latino-americano

O Mercado Livre segue um caminho promissor. Sua força está na integração de dados de três pilares: navegação (Mercado Livre), transações e pagamentos (Mercado Pago) e logística (Mercado Envios). Essa combinação cria uma visão completa do consumidor latino-americano, algo que nenhum outro marketplace regional possui. Em 2025, a empresa deu um passo importante ao integrar o Google Ad Manager à sua operação, permitindo ativar campanhas off-site com dados first party. Ainda assim, o desafio está em melhorar a capacidade de segmentar e tratar esses dados, já que a oferta atual de audiências e formatos é menos sofisticada do que as disponíveis na Amazon e no Walmart.

A maturidade de Retail Media na América Latina

De acordo com o Índice A&M de Retail Media, elaborado pela Alvarez & Marsal, o ecossistema latino-americano ainda está em uma fase de construção. A região começa a consolidar sua transição do varejo como canal de venda para canal de influência

.O estudo mostra que a maturidade média do setor na região ainda é baixa, principalmente nos pilares de Estratégia & Governança e Mensuração, que registraram notas médias de 1,4 e 2,3, respectivamente

No caso de Estratégia & Governança, a baixa maturidade está ligada à falta de lideranças formais, processos claros e sinergia entre as áreas de mídia e o core business das varejistas. Muitas operações de retail media ainda estão subordinadas a estruturas de Trade Marketing, o que limita sua autonomia e capacidade de operar com visão de publisher.

Já em Mensuração, o cenário é ainda mais revelador. A maioria dos players latino-americanos ainda avalia o desempenho das campanhas com métricas operacionais básicas, como CTR e conversão last click, o que não captura o real impacto das ativações ao longo da jornada do consumidor.

Poucos varejistas dispõem de modelos de atribuição multitouch, análises de incrementalidade de vendas ou indicadores de new-to-brand (NTB), que medem a capacidade de uma campanha de gerar novos consumidores para a marca.

Essa lacuna reduz a credibilidade do canal frente às marcas e dificulta o redirecionamento de grandes orçamentos de mídia para o Retail Media, especialmente nas camadas de awareness e consideração.

Nos Estados Unidos, o Retail Media já é um canal maduro, movimentando mais de US$ 60 bilhões anuais e representando cerca de 20% de todo o investimento digital

.

Na Europa, o volume deve chegar a €17–18 bilhões até 2025, sustentado por padronização e integração tecnológica entre varejistas e anunciantes.

Na América Latina, o contraste é evidente: segundo o eMarketer, o setor deve triplicar até 2028,, com US$ 2,1 bilhões concentrados no Brasil, o que representará aproximadamente 9% de todo o investimento em mídia do país

.Em outras palavras, enquanto os mercados maduros já discutem modelos avançados de atribuição e automação, a América Latina ainda está consolidando suas bases.

O desempenho do Mercado Livre, com 2,9% de monetização sobre GMV, traduz esse estágio: um ecossistema em rápida expansão, mas que ainda tem muito espaço para capturar valor à medida que estrutura sua governança, aprimora a mensuração e incorpora métricas de impacto real (como incrementalidade e NTB) em seu modelo de mídia.

O potencial do Mercado Livre em Retail Media

Com base nos dados de 2024, GMV de US$ 63 bilhões e receita publicitária de US$ 1,2 bilhão, podemos estimar o potencial de crescimento caso o Mercado Livre alcançasse níveis de monetização semelhantes aos dos líderes globais:

Cenário 1 — Alcançando a eficiência do Walmart (6%)

A receita de retail media subiria para US$ 3,78 bilhões ( R$ 21,2 bilhões). Isso representaria um aumento de mais de US$ 2,5 bilhões (R$ 14,5 bilhões) por ano, quase triplicando a linha atual de Ads.

Cenário 2 — Atingindo o padrão Amazon (7,9%)

A receita chegaria a US$ 4,98 bilhões ( R$ 27,9 bilhões), com um ganho de US$ 3,8 bilhões (R$ 21,2 bilhões) anuais. Nesse patamar, o Retail Media se tornaria um pilar central de rentabilidade para o grupo.

Mas é importante lembrar que esses números não dependem apenas da eficiência interna do Mercado Livre, eles estão diretamente ligados à velocidade de adoção do Retail Media na América Latina.

O caminho, porém, é claro: a monetização de dados se tornou um dos principais motores de crescimento de longo prazo para o varejo.

À medida que os marketplaces da região amadurecem em mensuração, dados e oferta publicitária, quem conseguir dominar essa engrenagem, transformar dados em mídia e mídia em resultado, vai definir o ritmo do mercado latino-americano nos próximos anos..

O caminho do Mercado Livre para o próximo nível

A análise sob a ótica do GMV revela três trajetórias distintas:

- Amazon, um ecossistema maduro que dita o padrão global;

- Walmart, um gigante omnichannel que monetiza com sucesso sua base física

- Mercado Livre, uma estrela em ascensão, com uma oportunidade rara de transformar dados em vantagem competitiva regional.

Para reduzir a distância, o Mercado Livre precisa focar em três eixos:

- Melhorar a segmentação e o tratamento de dados . Hoje, a capacidade de targeting do Meli ainda é limitada. O avanço depende de investir em estruturas que permitam criar audiências mais precisas e escaláveis, alimentadas por dados transacionais e comportamentais.

- Expandir o alcance off-site — Amazon e Walmart estão levando seus dados proprietários para fora do marketplace, ativando campanhas em vídeo, CTV e web aberta. O Mercado Livre começou esse movimento, mas precisa ampliar o inventário e a mensuração full-funnel para competir por verbas de marca.

- Aprimorar a mensuração e prova de valor — vincular exposição à compra, testar incrementalidade e oferecer painéis de performance confiáveis são passos essenciais para capturar orçamentos maiores e aumentar o share dentro do digital.

O Mercado Livre já tem o mais importante: escala, dados e engajamento. O próximo passo é transformar tudo isso em mais produtos de mídia para competir com outros players de mídia tradicionais.

Se conseguir evoluir na segmentação e na expansão off-site, a América Latina pode se tornar o novo polo global de crescimento em Retail Media e o Mercado Livre, o protagonista desse movimento.